Entendiendo la Quinta Adenda al Contrato de Exportación de Gas a la Argentina

Las recientes experiencias en la negociación de las adendas a los contratos de Brasil y Argentina, deben servir para incentivar la formación y fortalecimiento del equipo de análisis del mercado de Gas natural para intervenir en las próximas rondas de negociación que deberá enfrentar Bolivia tanto con Argentina como con Brasil, considerando que todas las innovaciones introducidas en los contratos recientemente negociados, tendrán impacto en las subsiguientes negociaciones.

El último día de 2020, YPFB a nombre del gobierno de Bolivia firmó con la Estatal petrolera de la Argentina (IEASA) la Quinta Adenda al Contrato de Compra-Venta de Gas Natural existente entre ambos países. La citada adenda introduce nuevos elementos que son dignos de análisis y que responden a la progresiva declinación de la producción de gas en Bolivia, así como a cambios importantes en el mercado del gas natural en la region.

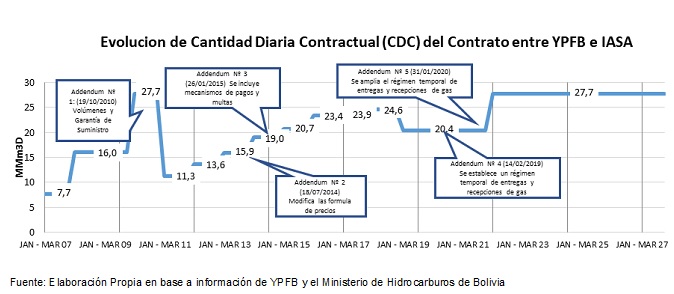

En lo referido a los volúmenes comprometidos en firme para entrega a la Argentina, estos fueron reducidos nuevamente en la Quinta Adenda, mostrando así una tendencia progresiva hacia la baja, desde el inicio del Contrato de Compra-Venta de Gas suscrito en enero del 2006.

Esta progresiva reducción de volúmenes de entrega, desde el punto de vista del comprador, obedece a que Argentina alternativamente se abastece de LNG importado de ultramar, mientras que por el lado de Bolivia, la reducción del volumen comprometido para venta, responde a la acelerada declinación en la producción de los principales campos productores de gas natural y la falta de nuevos descubrimientos de reservorios.

La Quinta Adenda tiene algunas variantes importantes respecto a la Cuarta Adenda, en cuanto a las obligaciones de las partes:

- La oblicación de la Argentina, de comprar al menos una cantidad mínima que debe pagar a pesar de no requerir necesariamente ese volumen, se conoce como la cláusula “Tomar o pagar” (Take or pay). Esta obligación de compra, se ha reducido a 10MMmcd, respecto a los 14MMmcd señalados en la Cuarta Adenda para el período de baja demanda (verano) correspondiente a los meses de enero a abril y de octubre a diciembre. Mientras que para el periodo de alta demanda (invierno) correspondiente a los meses de junio a agosto, el volumen se reduce de 18 MMmcd a 14MMmcd. Finalmente, para los meses mayo y septiembre, el volumen demandado se reduce de 16MMmcd a 13 MMmcd

- La reducción de volúmenes de la Quinta Adenda, amplia el régimen temporal de entregas y recepciones de gas establecido en la Cuarta Adenda para el año 2021.

- La reducción de volúmenes se hace más notoria en las obligaciones de “Entregar o Pagar” (Delivery or Pay - CDG1) y de “Tomar o pagar” (Take or Pay - CDG2) de la adenda. Por el lado del Delivery or pay se reduce el compromiso de 11 a 10 MMmcd en el verano y de 14 a 13 MMmcd en invierno, este último es 4 MMmcd menor al existente en la Cuarta Adenda de 2019. Por el lado del demandante, la obligación del Take or Pay es de 10 MMmcd en verano y 14 MMmcd en invierno. El siguiente cuadro es ilustrativo sobre éstos compromisos:

Adenda 5 Volúmenes Comprometidos (MMmcd) año 2021

|

Descripción |

Abreviación |

Enero |

Febrero |

Marzo |

Abril |

Mayo |

Junio |

Julio |

Agosto |

Septiembre |

Octubre |

Noviembre |

Diciembre |

|

Cantidad Máxima |

CDC |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

20.40 |

|

Cantidad Mínima Sujeta a precio anterior |

CDB 2020 |

10 |

10 |

10 |

10 |

10 |

10 |

10 |

10 |

10 |

10 |

10 |

10 |

|

CDB 2021 |

9 |

9 |

9 |

9 |

9 |

9 |

9 |

9 |

9 |

9 |

9 |

9 |

|

|

Entregar o pagar |

CDG1 2020 |

11 |

11 |

11 |

11 |

14 |

14 |

14 |

14 |

13 |

10 |

10 |

10 |

|

CDG1 2021 |

11 |

11 |

11 |

11 |

14 |

14 |

14 |

14 |

13 |

10 |

10 |

10 |

|

|

Tomar o Pagar |

CDG2 2020 |

11 |

11 |

11 |

11 |

16 |

18 |

18 |

18 |

16 |

11 |

11 |

11 |

|

CDG2 2021 |

10 |

10 |

10 |

10 |

13 |

14 |

14 |

14 |

13 |

8 |

8 |

8 |

Nota

CDG1: Cantidad diaria garantizada 1 (Delivery or pay)

CDG2: Cantidad diaria garantizada 2 (Take or pay)

CDC: Cantidad Diaria Contractual

CDB: Cantidad Diaria Base

- En la Quinta Adenda se mantiene la fórmula de precios establecido en el contrato original para los volúmenes por debajo de la Cantidad Diaria Base de 9 MMmcd. Esta fórmula está basada en un promedio ponderado de una canasta de fuel oil (FO) y diesel oil (DO):

- Para los volúmenes adicionales a la Cantidad Diaria Base de 9 MMmcd se introduce una nueva formula de precios que elimina el componente LNG de la Cuarta Adenda y se introduce el Índice de Precios Henry Hub (HH), como precio de referencia para valorar los volúmenes adicionales que pueda solicitar Argentina durante los meses de invierno:

La inclusión del precio de referencia HH, es claramente favorable para la Argentina, debido a que elimina el efecto de los altos precios del LNG que se observaron en invierno de 2020-2021. El precio Henry Hub, tiende a subir en invierno, (verano para el hemisferio sur) y a bajar en verano (invierno en el hemisferio sur), lo cual va en contra de lo que sería un buen negocio para Bolivia, sin embargo, es óptimo para los intereses de Argentina. Un aspecto importante a remarcar sobre la novedosa inclusión del precio HH como referente en el precio de venta de gas natural a la Argentina, es que no existe una razón técnica para ello. El HH es un indicador del mercado estadounidense que no tiene relación con el mercado regional de America del Sur, además que como se mencionó, estacionalmente es contra cíclico.

El sustituto más cercano del gas natural que Bolivia vende a la Argentina es el LNG que Argentina compra en ultramar, por lo que resulta más razonable el uso de un referente cercano a este precio, como estaba establecido en la Cuarta Adenda suscrita el año 2019; sin embargo, se debe mencionar que el efecto de éste precio tambien fue favorable a la Argentina, debido al desplome de los precios del LNG en el 2020, mismos que ahora están en franca recuperación y podrían favorecer a Bolivia en el 2021. La eliminación del LNG y su remplazo por el Henry Hub, favorecen a la Argentina bajo la coyuntura presente, donde los precios de LNG a nivel mundial se disparan.

Del anterior análisis tenemos que los resultados de la negociación no fueron favorables a Bolivia, salvo por la preservación del mercado para la exportación de Gas natural.

Los cambios incluidos en las Adendas negociadas con Argentina y con Brasil y los efectos poco beneficiosos para el país, transparentan la falta de una estrategia nacional respecto a los mercados citados y la necesidad de un equipo con alto conocimiento del mercado del gas natural y experiencia en negociación, para hacer frente a próximas rondas de negociación que deberá encarar Bolivia tanto con Argentina como con Brasil, ésto considerando que todas las innovaciones introducidas en los contratos recientemente negociados, tendrán impacto en los subsiguientes. Entre las negociaciones próximas se espera una renegociación de contrato de gas con la Argentina por un periodo de 5 o más años, que permita introducir predictibilidad y claridad sobre la producción futura de gas natural destinado a la exportación.

(*) Cesar Santa Gadea, es Economísta Energético